Welche Zahlungsarten müssen Onlineshops bereitstellen und welche Zahlungsanbieter stehen den Händlern zur Verfügung?

Eine zentrale Rolle für den Erfolg eines Online-Shops spielt das Angebot geeigneter Zahlungsarten. Die Kundinnen und Kunden erwarten die Möglichkeit eines unkomplizierten Einkaufs über ihre persönlich bevorzugte Zahlungsart. Händler stehen vor der Aufgabe, den richtigen Mix an Zahlungsmethoden bereitzustellen, um Kaufabbrüche zu vermeiden.

Warum sind Zahlungsarten im E-Commerce so wichtig?

Zahlungsarten sind ein kritischer Bestandteil der Customer Journey, also der „Kundenreise“ vom ersten Interesse an einem Produkt bis zum Kaufabschluss mit der Bezahlung. Diverse Studien zeigen, dass zwischen 15 und 20 % der Käufer den Kauf abbrechen, wenn ihre bevorzugte Zahlungsmethode nicht angeboten wird. Dabei geht es nicht nur um Bequemlichkeit, sondern auch um Vertrauen und Sicherheit.

Beispiel: Wer mit Apple Pay bezahlt kann sicher sein, dass die Daten seiner hinterlegten Kreditkarte nicht an den Händler weitergegeben werden – und möchte das möglichweise auch nicht bei jedem Händler.

Wichtige Faktoren für Kunden:

- Unkomplizierte Zahlungsart.

- Sicherheit und Datenschutz.

- Schnelligkeit der Zahlungsabwicklung.

- Bekanntheit und Vertrauen in die Zahlungsart

- Keine zusätzlichen Kosten

Wichtige Faktoren für Händler:

- Gebührenstruktur

- Integration und technische Umsetzung

- Zahlungsgarantie und Ausfallrisiko

- Internationale Verfügbarkeit

Übersicht der gängigen Zahlungsarten im E-Commerce

Kreditkarte

Einzug per Kreditkarte

Vorteile:

- Schnelle Transaktionsabwicklung

- International nutzbar

- Hohe Akzeptanz bei Kunden

Nachteile:

- Höhere Transaktionsgebühren

- Rückbuchungsrisiko (Chargebacks). Allerdings ist die Einleitung eines Chargeback-Verfahrens auch für die Kunden mit einem gewissen Aufwand verbunden.

PayPal

PayPal ist ein Online-Zahlungsdienstleister, der Zahlungen via E-Mail-Adresse und Passwort abwickelt.

Vorteile:

- Hohe Verbreitung und Vertrauen

- Schnelle Bezahlung ohne Eingabe von Kontodaten

- Hohes Vertrauen der Kunden wegen Käuferschutz

Nachteile:

- Relativ hohe Gebühren

- Abhängigkeit von einem Drittanbieter

- Bei Rechtsstreitigkeiten gibt es hohe Hürden. Der Sitz des Unternehmens ist San José im US-Bundesstaat Kalifornien, das Tochterunternehmen ist PayPal Europe S.à r.l. & Cie, S.C.A. hat seinen Sitz in Luxemburg.

Kauf auf Rechnung

In Deutschland eine der beliebtesten Zahlungsarten.

Vorteile:

- Hohe Conversion-Rate

- Kunden müssen nicht in Vorleistung treten

Nachteile:

- Zahlungsausfallrisiko

- Verwaltungsaufwand bei Mahnungen

SEPA-Lastschriftverfahren

Besonders im deutschsprachigen Raum verbreitet.

Vorteile:

- Keine umsatzabhängigen Gebühren für Händler, wie zum Beispiel bei PayPal

Nachteile:

- Rückbuchungen möglich

- Beim direkten SEPA-Einzug ist neben der 22-stelligen IBAN auch die Eingabe der BIC notwendig.

Vorkasse/Überweisung

Klassische, aber rückläufige Zahlungsart.

Vorteile:

- Keine Zahlungsgebühren für Händler

- Geringes Risiko bei Zahlungseingang vor Versand

Nachteile:

- Langsamer Zahlungsprozess

- Geringe Kundensicherheit

Sofortüberweisung / Klarna

Nach eigenen Angaben verwenden etwa 100 Millionen Kundinnen und Kunden in Europa den Zahlungsdienstleister Klarna. Eine kleine Vorgeschichte:

- 2005: Die Sofort GmbH wird als typisches Start-Up gegründet und bietet die Zahlungsart „Sofortüberweisung“ an.

- 2014: Der schwedische Zahlungsdienstleister Klarna übernimmt die Sofort GmbH und deren Kunden. Klarna integriert die Sofortüberweisung in sein eigenes Zahlungssystem.

- 2020: Während der Coronapandemie wächst der Onlinehandel – und damit auch Klarna. In die Kritik steht aber die klassische Sofortüberweisung, weil dabei Informationen fremder Konten an Klarna weitergegeben werden.

- 2021: Die Klarna-Bank bietet Girokonten in Deutschland an.

- 2024: Die Sofortüberweisung wird nicht mehr als eigenständige Zahlungsart angeboten, sie ist nun Teil der Klarna-App und wird als „Klarna Sofort“ oder „Klarna Sofortüberweisung“ bezeichnet.

- 2024: Zur Nutzung der Klarna-App wird zwingen ein Klarna-Konto benötigt.

Rechnungs- und Ratenkauf: BNPL – Buy now, pay later

Typisch für Klarna sind der Kauf auf Rechnung und die Ratenzahlung. Beides funktioniert nach dem BNPL-Prinzip „Buy now, pay later“ (Kaufe jetzt, zahle später).

Nicht wenige Verbraucher geraten durch diese Verlockungen in eine Schuldenfalle, die Schuldenberatungen sprechen deshalb auch schon von Klarna-Schulden.

Das Klarna-Konto

Der Zahlungsdienstleister ist heute auch eine eigene Bank. Kunden können bei der Klarna-Bank Geld verzinst anlegen. Das Unternehme schrieb in den Jahren 2022 und 2023 allerdings noch kräftige Verluste.

Das Kerngeschäft von Klarna

Klarna nimmt wie PayPal eine Rolle als Vermittler zwischen Käufern und Verkäufern ein und tritt dabei gegenüber dem Verkäufer in die sogenannte Vorleistung.

- Käufer zahlen den Rechnungsbetrag an Klarna.

- Verkäufer erhalten sofort oder gemäß bestimmen Bedingungen den Rechnungsbetrag.

Zahlungsarten innerhalb Klarna

Klarna bietet verschiedene Zahlungsmethoden an. Die Details sind in den Klarna-AGB näher beschrieben.

- Sofortige Zahlung: Sofortige Zahlung per Lastschrift, Sofortüberweisung oder Kreditkarte. Voraussetzung ist ein Kundenkonto bei Klarna. Ohne dieses Konto kann die sofortige Zahlung nicht genutzt werden.

- Rechnung mit 30 Tagen Zahlungsfrist: Diese Option ermöglicht es Kunden, die Ware zu erhalten (und zu prüfen) und erst später zu bezahlen. Die Kunden haben also 30 Tage Zeit, ihre Rechnung zu bezahlen. Klarna wirbt damit, dass die Rechnungsbegleichung pausieren kann, falls zwischen Verkäufern und Käufern Probleme auftreten.

- 3 zinsfreie Teilzahlungen: Bei dieser Methode wird der Rechnungsbetrag in drei Teilzahlungen gesplittet: Die Zahlungen sind beim Erhalt der Bestellbestätigung sowie nach 30 und 60 fällig.

- Ratenzahlung: Für größere Einkäufe bietet Klarna eine Ratenzahlung im Zeitraum zwischen 6 und 36 Monaten an. Die Höhe der Zinsen ist nicht exakt in den Klarna-AGB festgelegt, in der Regel liegt der Zinssatz aber deutlich oberhalb der üblichen Höhe bei einem Bankkredit. Es ist davon auszugehen, dass Klarna in diesem Bereich höhere Gewinne erwirtschaften möchte.

Klarnas Verbreitung

In folgenden Ländern sind einzelne Zahlungsmethoden von Klarna verfügbar:

Schweden, Norwegen, Finnland, Dänemark, Deutschland, Österreich, Niederlanden, Belgien, Schweiz, Frankreich, Italien, Polen, Spanien, Portugal, Großbritannien, Ungarn, Tschechische Republik, Slowakei, Australien und die USA.

Klarna-Girokonten:

Seit 2021 bietet Klarna Girokonten in Deutschland an. Eine genaue Auflistung aller Länder, in denen das Unternehmen auch als Bank tätig ist, fehlt allerdings.

Konto-Konditionen

Für ein Klarna-Flexkonto sind aktuell (Juni 2025) 2 Prozent Jahreszins festgelegt. Kontogebühren fallen aktuell kein an. Das Konto ist durch das schwedische Einlagensicherungssystem gedeckt. Die maximale Entschädigung pro Kunde beträgt 1.050.000 SEK, etwa 100.000 EUR.

Klarna und der Bundesverband der Verbraucherzentralen

Nach Angaben des VZBV (Verbraucherzentrale Bundesverband) berichten Klarna-Kunden von Rückbuchungen korrekt überwiesener Beträge aufgrund geringfügiger Abweichungen im Verwendungszweck. Die Folge waren Mahnungen durch Inkassounternehmen.

Zudem steht Klarna im Verdacht, nicht wenige Nutzer durch das spätere Bezahlen und das Bezahlen auf Kredit in eine Übschuldung zu treiben.

Phishing-Versuche bei Klarna-Kunden

- Die Zeitschrift Chip berichtet von verstärkten Phishing-Versuchen auf Klarna-Kunden.

- Siehe dazu auch das Phishing-Radar der Verbraucherzentrale.

Klarna als Händler anbieten

Die Integration von Klarna in die Shopsysteme funktioniert sehr gut mit dem übergreifenden Zahlungsanbieter Stripe. Stripe für Unternehem unterstützt Klarna in Australien, Kanada, Neuseeland, den USA und 24 europäischen Ländern, darunter das Vereinigte Königreich, Frankreich und Deutschland. (Stand Juni 2025).

Apple Pay

Händler können sich nicht direkt an Apple wenden, um die Zahlungsart Apple Pay in ihrem Onlineshop zu integrieren. Erforderlich ist ein übergreifender Zahlungsdienstleister wie Stripe oder Mollie. Was der Onlineshop für die Intergration von Apple Pay außerdem benötigt:

- Eine gültige SSL-Verschlüsselung. Achtung: Diese Voraussetzung gilt heute für alle Websites, die in irgendeiner Form eine Eingabefeld enthalten, also nicht nur für Shops, sondern auch für Websites mit Kontaktformularen.

- Einhaltung der Richtlinien für die Nutzung von Apple Pay.

- Der Händler benötigt außerdem eine Händlerkennung (Merchant Identifier), um sich gegenüber Apple Pay zu identifizieren und Zahlungen zu akzeptieren. Die Händlerkennung wird von Apple bereitgestellt.

Was Kunden für Apple Pay benötigen

- Ein kompatibles Apple-Gerät.

- Eine Apple ID.

- Eine hinterlegte Zahlungskarte.

- Biometrische Authentifizierung

Die Transaktion

Folgende Arten sind möglich, um eine Transaktion via Apple Pay zu autorisieren:

- Face ID (Gesichtserkennung)

- Touch ID (Fingerabdruck)

- Gerätecode des Kunden

WooPayments

Für WooCommerce steht eine eigene Zahlungsplattformzur Verfügung: WooPayments. WooPayments ist ein für WordPress optimiertes Stripe. Die Anwender-Community ist davon allerdings wenig begeistert. Die Kritikpunkte:

- Datenschutz: Eine Verknüpfung mit wordpress.com und Jetpack ist notwendig.

- Technische Probleme in der Kombination von WooPayments und anderen Plugins.

- Die Auszahlungen lassen auf sich warten.

Auswahlkriterien für Zahlungsanbieter

Ein Zahlungsanbieter (Payment Service Provider, PSP) fungiert als Schnittstelle zwischen Online-Shop, Kunde und Bank. Die Auswahl des richtigen PSPs hängt von verschiedenen Kriterien ab:

Gebührenstruktur

Transaktionsgebühren, monatliche Grundgebühren, Einrichtungsgebühren – alle Kosten sollten transparent sein.

Integration und Kompatibilität

Die technische Anbindung an Shop-Systeme (z. B. Shopify, WooCommerce, Shopware) sollte reibungslos funktionieren.

Reporting und Buchhaltung

Ein gutes Dashboard, Exportfunktionen und automatisierte Rechnungsstellung erleichtern die Buchführung.

Einzelne Zahlungsanbieter (Auswahl)

| Anbieter | Besonderheiten | Stärken | Schwächen |

|---|---|---|---|

| PayPal | Weltweit bekannt | Vertrauen, einfache Integration | Hohe Gebühren |

| Klarna | Fokus auf Ratenzahlung und Rechnungskauf | Kauf auf Rechnung | Teils unübersichtliche Gebühren |

| Amazon Pay | Nutzung von Amazon-Konto | Vertrauen bei Amazon-Kunden | Nur bei Amazon-Kunden sinnvoll |

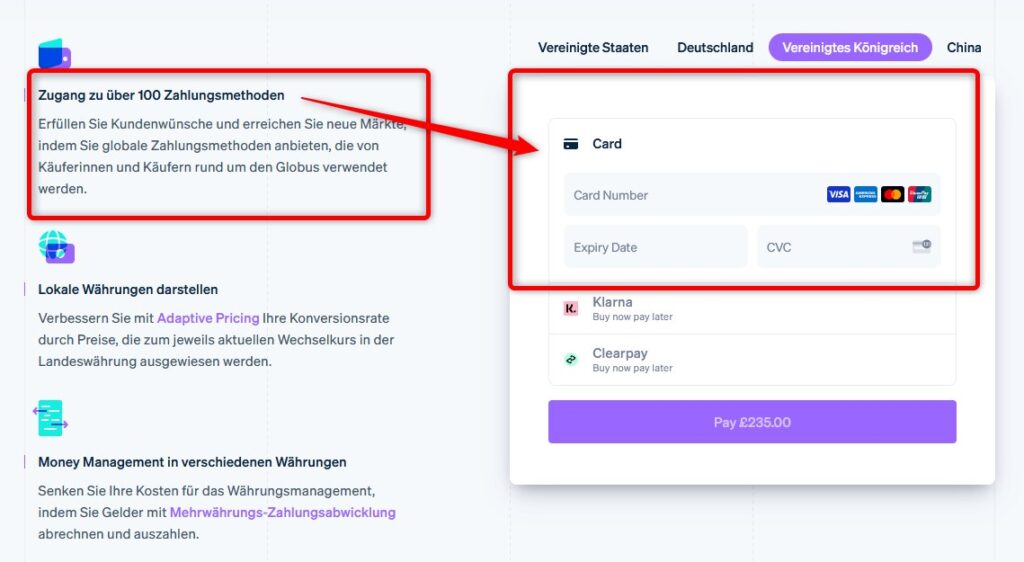

Umfassende Zahlungsanbieter (Auswahl

| Anbieter | Besonderheiten | Stärken | Schwächen |

|---|---|---|---|

| Stripe | Zahlungsplattform | Deckt über 100 Zahlungsarten ab | Datenschutz nach US-Standard |

| Mollie | Zahlungsplattform | Deckt über 100 Zahlungsarten ab | Datenschutz nach EU-Standard |

Trends und Entwicklungen

Buy Now, Pay Later (BNPL)

Dienste wie Klarna gewinnen an Beliebtheit. Sie ermöglichen eine sofortige Bestellung mit späterer Zahlung – ideal für jüngere Zielgruppen.

Kryptowährungen

Noch Nischenmarkt, aber zunehmende Relevanz im Tech-affinen Umfeld.

Biometrische Zahlung

Gesichtserkennung oder Fingerabdruck bieten schnelle Authentifizierung, vor allem bei Mobile Payment.

Omnichannel-Payment

Vernetzung von Online- und Offline-Zahlungen, z. B. durch einheitliche POS-Systeme und digitale Wallets.

Fazit

Die Wahl der richtigen Zahlungsarten und -anbieter ist ein zentraler Erfolgsfaktor im E-Commerce. Händler sollten regelmäßig prüfen, welche (neuen) Zahlungsarten von der Zielgruppe bevorzugt werden und ob ihre technischen sowie wirtschaftlichen Voraussetzungen erfüllt sind. Ein ausgewogener Mix aus traditionellen und modernen Zahlungsarten ist der beste Weg.